Guida al Sismabonus

Pubblicato il:

Con la Legge di Stabilità 2017 (legge n. 232/2016) si è introdotta la possibilità sia per le persone fisiche che per le società, di detrarre dai redditi una quota parte delle spese sostenute per gli interventi antisismici sugli edifici esistenti destinati ad abitazioni o ad attività produttive situati nelle zone sismiche 1 (rischio alto: Friuli Venezia Giulia, Abruzzo, Umbria, Molise, Campania, Sicilia), 2 (rischio medio alto: Emilia Romagna, Lazio, Marche, Puglia e Basilicata) e 3 (rischio medio basso: Lombardia, Toscana, Liguria e Piemonte).

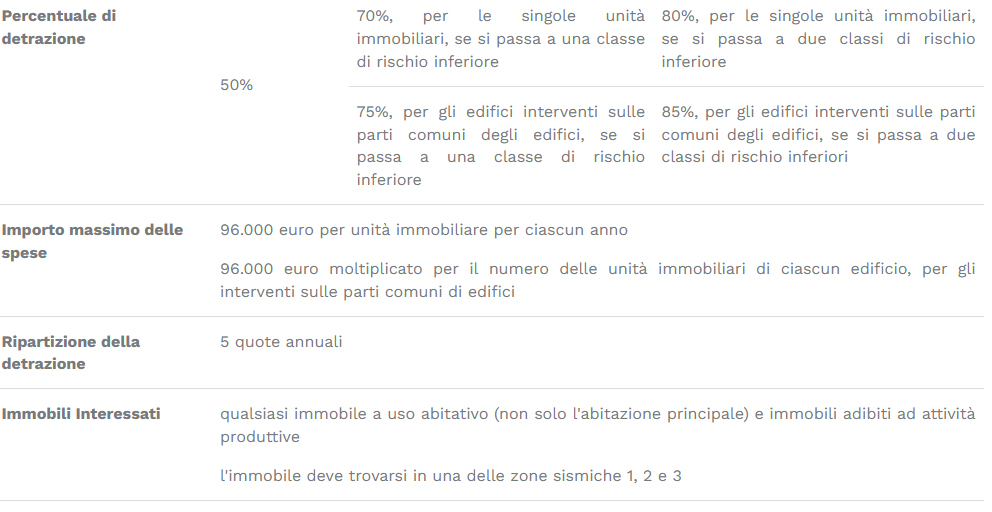

La percentuale di detrazione parte da un minimo del 50% applicabile tanto agli interventi di semplice riparazione del danno quanto a quelli localizzati solo su alcuni elementi non sufficienti a conseguire un sensibile miglioramento sismico dell’edificio, per arrivare ad un massimo dell’85% nel caso in cui si ottenga una riduzione del rischio sismico di 2 classi in accordo alla classificazione sismica degli edifici definita dalle apposite Linee Guida emanate dal Ministero delle Infrastrutture. La misura della detrazione è dunque definita da una percentuale che varia dal 50% all’85%, su un ammontare complessivo di spesa non superiore a 96.000,00 euro per unità immobiliare e deve essere ripartita in 5 quote annuali di pari importo (fonte: www.agenziaentrate.gov.it).

clicca per ingrandire

Il limite di spesa agevolato è 96.000,00 euro per unità immobiliare per ciascun anno. In caso di prosecuzione in più anni dello stesso intervento, nel calcolo del limite dei 96.000,00 euro si devono considerare le spese sostenute in anni precedenti per le quali si è già fruito della detrazione.

La Circolare dell’Agenzia delle Entrate n.7/E/2018 ha chiarito che il limite di spesa massimo dei 96.000,00 euro va riferito ad ogni singola unità immobiliare e a ciascuna delle relative pertinenze, in caso di interventi realizzati sulle parti comuni di un edificio condominiale.

A titolo esemplificativo, nel caso in cui il fabbricato sia composto da 5 unità immobiliari e 3 pertinenze autonomamente accatastate, la detrazione andrà calcolata su un importo massimo di spesa pari a 768.000,00 euro (96.000,00 euro moltiplicato per n. 8 unità), da attribuire ai vari condòmini in base ai millesimi di proprietà.

Possono usufruire del beneficio i seguenti soggetti, sia IRPEF che IRES, che sostengono le spese per gli interventi antisismici e detengono il bene immobile in base ad un titolo idoneo:

- proprietario o nudo proprietario;

- titolare di un diritto reale di godimento;

- comodatario (con il consenso del proprietario);

- locatario o utilizzatore in leasing (con il consenso del proprietario);

- familiare convivente con il proprietario o detentore e il convivente non proprietario né

titolare di un contratto di comodato (solo per gli immobili a destinazione abitativa);

- acquirente dell’immobile (oggetto di riqualificazione) per le quote di detrazione residue.

Sono comprese, tra i soggetti beneficiari, anche le società immobiliari per gli interventi effettuati su immobili concessi in locazione (cfr. Risoluzione Agenzia delle Entrate 22/E/2018).

Si possono detrarre le spese per gli interventi antisismici effettuati su immobili di tipo abitativo o a destinazione produttiva che si trovino nelle zone ad alta pericolosità sismica numero 1, 2 e 3, individuate in base all’Ordinanza del Presidente del Consiglio dei Ministri n. 3274 del 20 marzo 2003, e per le spese relative ad interventi di messa in sicurezza statica, in particolare sulle parti strutturali degli edifici (art.16-bis, comma 1, lettera i, del D.P.R. 917/1986), nonché le spese per la redazione della documentazione obbligatoria necessaria a comprovare la sicurezza statica, e gli interventi necessari al rilascio della suddetta documentazione obbligatoria. Oltre alle spese necessarie per l’esecuzione dei lavori, ai fini della detrazione è possibile anche computare:

- le spese per la progettazione e le altre prestazioni professionali connesse o comunque richieste dal tipo di intervento, solo se propedeutiche ai lavori agevolati;

- le spese per l’acquisto dei materiali;

- il compenso corrisposto per la relazione di conformità dei lavori alle leggi vigenti;

- le spese per l’effettuazione di perizie e sopralluoghi;

- l’imposta sul valore aggiunto (quando costituisce un costo), l’imposta di bollo e i diritti pagati per le concessioni, le autorizzazioni e le denunce di inizio lavori;

- gli oneri di urbanizzazione;

- gli altri eventuali costi strettamente collegati alla realizzazione degli interventi.

Dal 1° gennaio 2017, tra i costi detraibili dell’intervento rientrano anche le spese sostenute per la classificazione e verifica sismica degli immobili (solo se propedeutiche ai lavori agevolati). Il decreto n. 58 del 28 febbraio 2017 (e successive modifiche) del Ministero delle Infrastrutture definisce le linee guida per la classificazione del rischio sismico delle costruzioni e le modalità d’attestazione da parte dei professionisti abilitati dell’efficacia degli interventi effettuati (v. Allegato 3 al D.M. n. 58 del 28/2/2017 e cap. 2).

L’Agenzia delle Entrate (Risoluzione 34/E/2018) ha chiarito che gli interventi consistenti nella demolizione e ricostruzione di edifici adibiti ad abitazioni private o ad attività produttive possono essere ammessi al Sismabonus, nel rispetto di tutte le condizioni previste dalla norma agevolativa, sempreché rientrino nell’ambito delle ristrutturazioni edilizie e non configurino un intervento di nuova costruzione.

In sintesi, ai fini dell’applicazione della detrazione è necessario che dal provvedimento abilitativo dei lavori risulti che si tratti di intervento di conservazione del patrimonio edilizio esistente, e non di nuova costruzione.

Per Approfondire: Le Norme e gli Atti Amministrativi.

- P.R. 917/1986, art.16-bis, comma 1, lett. i

- decreto legge n. 63/2013

- legge di conversione n. 90/2013

- decreto del Ministero dello Sviluppo Economico 26 giugno 2015

- decreto interministeriale del 26 giugno 2015 “Linee guida nazionali per la certificazione energetica degli edifici”

- legge di stabilità 2017 (legge n. 232/2016)

- decreto n. 58/2017 (e successive modifiche) del Ministero delle Infrastrutture

- circolare Agenzia delle Entrate n. 7/E/2018

- risoluzione Agenzia delle Entrate 22/E/2018

- risoluzione Agenzia delle Entrate 34/E/2018

- circolare Agenzia delle Entrate 7/E/2018

- decreto legge n. 34/2020 (c.d. “Decreto Rilancio”)

- legge di conversione n. 77/2020

- decreto legge n. 104/2020 (c.d. “Decreto Agosto”)

- legge di conversione n. 126/2020

- legge n. 178/2020 (c.d. “Legge di Bilancio 2021”)

- Testo Unico delle Imposte sui Redditi (TUIR)

- Decreto interministeriale del 06/08/2020 - Ministero dello Sviluppo Economico e del Lavoro e delle Politiche Sociali (recante “Requisiti tecnici per l'accesso alle detrazioni fiscali per la riqualificazione energetica degli edifici”)

- Decreto del Ministero delle Infrastrutture e dei Trasporti n. 329 del 6 agosto 2020

- Circolare dell’Agenzia delle Entrate n. 19/E/2020

- Circolare dell’Agenzia delle Entrate n. 24/E/2020

- Risposta dell’Agenzia delle Entrate n. 293/2019

- Risposta dell’Agenzia delle Entrate n. 419/2020

- Risposta dell’Agenzia delle Entrate n. 549/2020

- Risposta dell’Agenzia delle Entrate n. 87/2021